矿产资源是经济社会发展的重要物质基础,不合理开采、利用、消费不仅会影响产业链和供应链的安全,而且会对生态环境造成严重污染。新一轮科技革命和碳中和战略正在重塑全球创新版图和技术格局,伴随着我国经济社会发展进入后疫情阶段,战略性金属的供需结构正发生深刻变化。一方面,其产业链和供应链面临的安全挑战从传统的资源产品获取能否得到保障,蔓延至开采、加工、应用、循环利用等全产业链条。另一方面,我国固体废物产生量迅速增长,但其作为二次金属的循环利用率仍然不高,这将导致大量资源损失。面向未来,国家(政府)应尽快建立二次金属的资源量和储量精细分类分级管理体系,健全二次金属的收集和资源化体系,促进制订资源高效利用制度及标准,保障国内战略性金属的高效内循环及自给自足,彻底摆脱战略性金属受制于人的局面。

战略性金属资源对保障国家的国防安全及经济安全具有至关重要的作用,对国家的工业化、现代化水平有决定性作用且其逐渐成为大国发展和博弈中的聚焦点。伴随着技术进步和产业革新的浪潮,全球主要国家为增强国际经济竞争力,保障国防安全,纷纷将开展金属关键性(或危机性)研究提上日程。美国、日本及欧盟发布了关键性(或战略性)资源目录清单,并随时间进行动态性的更新调整,英国、印度、澳大利亚与加拿大近年来也相继公布了战略性金属资源的目录清单。

在全球碳达峰与碳中和目标驱动下,以低碳能源技术为核心的低碳产业迅速发展。该类型产业会消耗锂、钴、镍、镓、铟、稀土等大量战略性金属,但金属的开采、利用、消费和循环全过程带来的碳排放,约占全球碳排放的10%。因而,建立减碳背景下战略性金属可持续供给途径迫在眉睫。作为全世界范围最大的金属矿产生产国和消费国,我国目前的战略性矿产目录主要是从国家国防安全、经济安全和战略性新兴产业发展需求角度入手制定的,其涵盖了主要的传统能源矿产、金属矿产、非金属矿产。但是,在追求可持续发展的今天,以稀有、稀散和稀土元素为主体的战略性金属的重要地位与不可替代性日益显著。

二十大报告提出,“巩固优势产业领先地位,在关系安全发展的领域加快补齐短板,提升战略性资源供应保障能力”。战略性金属的供给路径包括4个方面:国内一次资源开采、国外一次资源进口、国内二次资源循环、国外二次资源进口。2017年8月以来,受“洋垃圾”进口禁令实施的影响,国外二次资源进口量大幅度减少,因而未来我国战略性金属的供给路径以前3个方面为主。

资源短缺及废物激增正在困扰着产业链和供应链的安全,针对产品类废物(又称“城市矿产”)二次资源中典型的23种有价材料的研究发现,有20种二次资源的总量会在2050年前超过产业发展需求量,基本有望实现资源自给自足。同时,资源在开采、消耗、利用及循环过程中,会有一部分进入水体、土壤等环境中进而造成材料损失。在当前技术和经济条件下,每一次生命周期过程,大约5%—10%的物质会因进入环境中而散失。本文运用物质流分析方法,根据对外依存度的差异,选取5种典型战略性金属:锂、钴、铟、铌和锗,挖掘其二次资源潜力,并识别其未来可持续供给路径。

物质流分析方法及结果

分析方法及概况

物质流分析是在一个国家或一个地区范围内,对特定的某种物质(如金属等)进行物质代谢研究的有效手段。该方法基于生命周期分析视角探究某种物质在生命周期各个不同阶段的流动特征,为可持续的资源环境管理提供重要信息,其宗旨是对社会经济系统中的物质流动和储存进行定向及定量分析,对资源产物和废弃排放物开展综合调控,以实现优化系统资源和能源的目标。

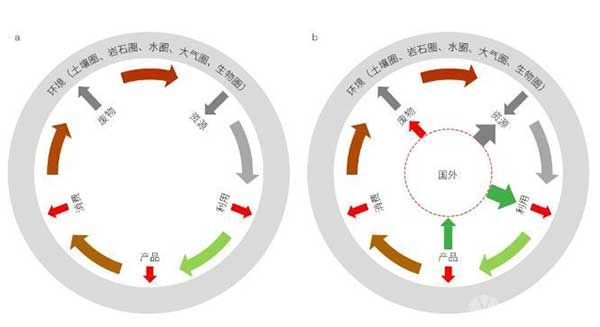

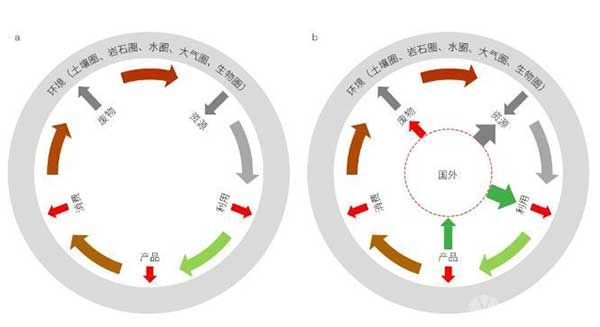

图1典型战略性金属物质流分析框架

(a)全球;(b)中国

一般情况下,金属资源的物质流动过程如下:选矿、冶炼、加工,生产半成品进行利用、生产不同产品进行利用,消费过程完成后形成产品类废物,部分废物被填埋处置进而进入土壤圈,部分被作为二次金属循环利用,被补充到生产加工过程;在金属流动过程中,不仅伴随着资源、产品的产生,而且也伴随着物质的释放及废物的产生,即几乎所有阶段都会释放物质到环境介质中,且都会产生如尾矿、冶炼废渣的固体废物或残次品(图1a)。对我国而言,金属经过开采或国外进口,加工应用到不同产品中以满足国内需求,产品在消费之后形成产品类废物,废物循环利用之后成为资源供给的重要部分(图1b)。

全球典型战略性金属物质流数据

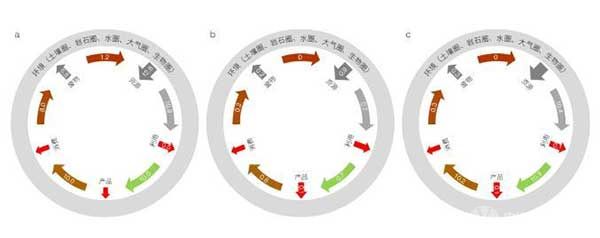

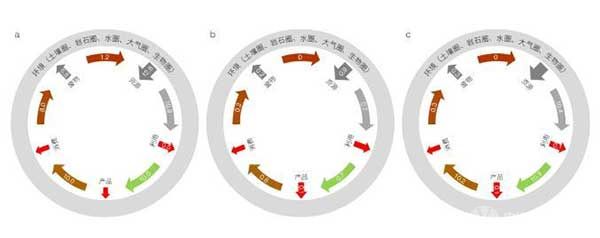

基于全球物质流分析的框架和目前可得到的数据,本文分析得到了钴、铟、铌等金属的全球物质流数据信息,此数据涵盖了从岩石圈资源开采、加工利用、产品生产、消费使用,到废物产生以及处理处置的全过程信息,也包含了过程中物质的释放信息(图2)。

图2全球典型战略性金属物质流分析(万吨)

(a)钴金属(2015年数据),(b)铟金属(2010—2020年总数据),(c)铌金属(2019年数据)

典型战略性金属供应特征

典型战略性金属开采情况

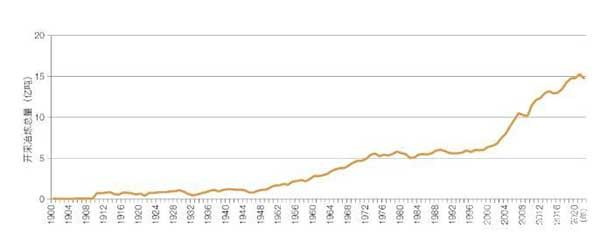

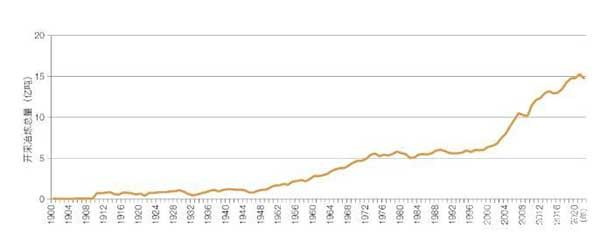

20世纪以来,快速的经济增长和人口城镇化促进全球金属矿产开采利用量大幅度增长。根据美国地质调查局(USGS)发布的35种金属的数据,开采冶炼量的总和从1922年的0.73亿吨增加到2022年的14.78亿吨,增幅约20倍;1922年起开采利用量增加5亿吨用时约60年,但近几年开采利用量增加5亿吨只需16年。显然,人类过去100余年对地球资源的开采利用呈加速趋势(图3)。同时,2020年全球人类生产的各类产品重量超过了地球上的自然生物量总和,这也佐证了典型战略性金属正在被快速消耗的事实。

图3全球1900—2022年典型战略性金属开采冶炼产量

典型战略性金属产量及进出口情况

锂

锂金属是促进能源低碳转型、发展战略性新兴产业所必需的战略性矿产。我国锂金属开采量已经从2019年1万吨增长到2021年的2.6万吨。2015—2021年,由于电动汽车产业的快速发展,我国锂金属需求量显著增加,2021年进入精炼阶段的锂金属总量达到10万吨,其中约86%的锂原材料依赖进口。锂原材料的大量进口不仅是为了满足本土需求,也是为了满足出口需求。锂金属的进口量保持波动增长状态,其进口量从2015年的1.4万吨增加到2021年的7.9万吨,锂金属的出口量稳定增长,从2015年的1.1万吨增加到2021年的4.8万吨。

钴

在过去20年中,钴的产量也呈持续增长趋势。钴矿产量在1995—2021年的年均增长率为8%,2021年钴金属供应量达到了17万吨,其中大部分来自矿石开采。1995—2021年,全球二次生产的钴金属占全球钴金属供应总量的8.3%。全球钴供应链也发生了重大变化,我国初级精炼钴的产量保持高速增长,从1995年的0.02万吨增长到2021年的13万吨,自2004年起我国超过芬兰成为世界上最大的钴生产国。此外,中国与韩国的钴产品双边贸易流量在全球钴产品贸易网络中表现突出(2万吨),这很大程度上反映了中韩两国的地缘政治邻近性。

铟

铟广泛应用于高科技和可再生能源行业,其产量从1990年的118吨增加到2021年的926吨。自2000年以来,我国一直主导着全球铟金属的初级生产,在2021年我国铟产量占世界总产量的57%,预计未来我国仍将是铟金属的主要供应国。铟通常为矿产开采的副产矿物,目前铟金属主要矿产来源为锌矿(95%)、锡矿(4%)和铜矿(1%)。此外,铟金属还可以从烟尘、粉尘、熔渣、铅锌合金残渣和铅锡锌冶炼中回收(<1%全球铟产量)得到。在初级生产阶段(根据张伟波等文献中的年产量数据),估算冶炼过程、选矿和采矿的平均回收率和损失,2011—2020年的10年期间内全世界从11.3万吨的矿石材料生产出9340吨铟金属。

铌

铌金属是信息技术、新能源技术、空间技术、生物技术、超导技术等高新技术发展的关键材料之一。全球已探明的铌储量超过1700万吨,巴西是世界上最大的铌生产国,其产量在2021年占世界总产量的94%。我国的铌矿床普遍属于多金属共生矿床,铌矿开发利用程度低,导致国内整体开采成本高于进口价格,在商业上不具备开发性;此外,铌金属可以作为其他金属的副产物生产,该生产方法可以有效降低成本。目前,我国每年约生产铌钽精矿300吨。

锗

锗金属被广泛应用于电子、光学等高新科技领域,我国锗的保有储量约3500吨,占全球的41%。我国含锗矿床主要分布在内蒙古和云南等地,其主要分布于铅锌矿床和煤矿中。锗生产国以中国、美国、俄罗斯和加拿大为主,我国是全球最大的锗生产国,其年产量约占全球总年产量的67%。2015年,受环保政策和资源保护措施的影响,中国锗产量逐年下降,全球年产量也从2015年的146吨下降到2017年的124吨。但在2018年,随着全球锗需求量的增加,我国年产量有所上升,达到了95吨,全球年产量也增加到130吨。

典型战略性金属消费及其产品报废代谢特征

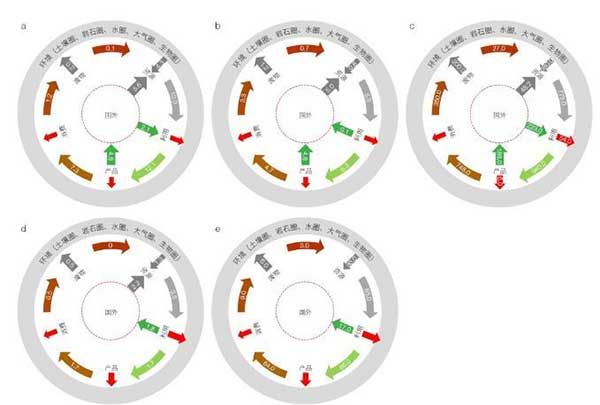

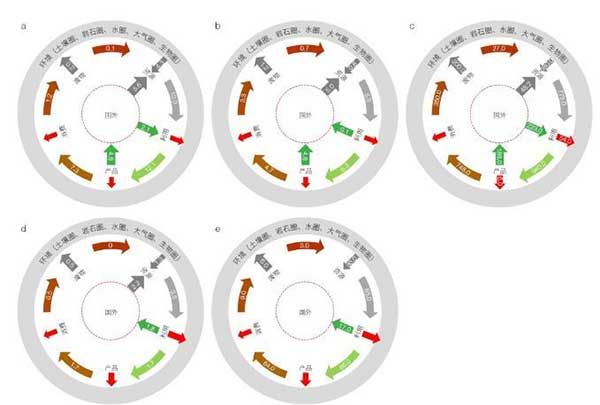

在全球物质流分析的基础上,针对典型战略性金属锂、钴、铟、铌、锗等进一步开展消费特征分析,根据最新收集的数据,2021年我国锂、钴、铟、铌、锗这5种战略金属的消费及其产品报废代谢的物质流分析图(图4)。

图4中国典型战略性金属物质流分析

(a)锂金属(2021年数据,单位:万吨),(b)钴金属(2016年数据,单位:万吨),(c)铟金属(2014年数据,单位:吨),(d)铌金属(2020年数据,单位:万吨),(e)锗金属(2019年数据,单位:吨)

锂

1996年以来,我国一直是全球最大的锂金属消费国,占全球总消费量的25%。从消费部门来看,2015年以前,全球锂金属的主要消费领域为玻璃陶瓷领域、锂基润滑脂制备领域和原铝冶炼等传统工业部门;2015年以后,电动汽车产业的快速发展极大地促进了锂金属的消费需求,这使得锂金属在电池行业的消费量从2015年的1.3万吨增长至2021年的6.2万吨,年均增长率高达30%。2021年,锂金属在电池部门的消费占比已经增至71%,电动汽车动力电池的生产制造行业成为锂金属需求增长的主要驱动力。

2021年,我国锂金属的社会存量为19.5万吨,达到全国天然锂储量的13%,2015—2021年的年均增长率为8%。2015年以前,我国锂金属的主要消费领域为陶瓷、玻璃和笔记本电脑等行业。由于陶瓷和玻璃使用寿命长达20年,因此虽然其在我国锂社会存量的份额已经在2021年降至75%,但陶瓷和玻璃行业仍然是锂金属社会存量最大的消费行业。纯电动汽车和储能系统的锂金属社会存量增长最快,在2021年分别占总社会存量的17%和3%。2021年消费后进入废物中的锂为1.2万吨,非锂电池产品的废物在2019年之前一直占据的锂废弃物的主要地位,但其比例从2015年的87%降到2021年的51%。自2020年以来,电动汽车的快速增长使锂电池成为锂废物的最大来源,2021年产生的废锂电池占所有锂废物的35%。与锂需求量的变化趋势相似,锂报废量也将在未来几十年内快速上升,预计在2030年、2050年、2080年分别达到11万吨、40万吨、115万吨,成为潜在的“城市矿产”资源。

钴

2021年,全球钴的总消费量达到17.5万吨,电动汽车是钴的主要消费领域,占比达34%,其次是笔记本电脑产品(12%)和手机产品(11%)。自2006年开始,锂电池行业超过了高温合金行业成为钴消费的主要应用产业。分析锂电池的细分应用,1995—2008年钴主要用于手机制造领域,2009年钴金属在笔记本电脑上的使用量超过了其在手机上的使用量,2018年电动汽车成为钴最主要的消费领域。与所有类型的最终产品相比,电动汽车是钴消耗量增长最快的应用行业,2010—2021年的年均增长率为30%。从最终消费量和使用库存量来看,1995—2021年这26年间,美国、欧盟和中国一直是钴的主要消费地区,2021年中国和美国钴金属消费量分别占全球钴消费量的35%和12%。

全球钴的使用库存量在2021年达到45万吨,年均增长率为11%。1996年应用于高温合金领域的钴占社会库存量的份额最大(26%),但在2015年,应用于笔记本电脑领域中的钴占比最高(29%),2021年的钴报废产品流量中笔记本电脑领域的占比最大(19%),其次是高温合金领域(16%)。1995—2021年,含钴废品回收总量与报废产品量之比为0.14,且从锂电池中回收的钴金属占回收废料的比例最大(46%)。

铟

铟广泛应用于电子和可再生能源等行业,主要用于生产氧化铟锡(ITO),2010—2020年全球精炼铟产量的73.0%用于生产ITO靶材,10.9%用于生产电子元件和半导体,12.7%用于生产焊料和合金,3.5%用于生产其他产品。在ITO制造过程中,只有30%的铟能够成功沉积在衬底上,剩余的70%可以回收(回收效率>95%)。2010—2020年,有839吨、156吨、154吨、139吨和111吨铟分别流入液晶电视、笔记本电脑、移动电话、液晶显示器(LCD)和平板电脑行业中。在电子元件和半导体行业,约434吨铟用于生产硒化铜铟镓面板(CIGS),373吨铟用于生产发光二极管(LED)。

综合来看,目前只有1%的含铟废料得到了正规的回收利用,如此低的回收率主要是由于铟浓度相对较低,资源化技术缺乏且回收的激励措施较少,尚未建立含铟报废产品的回收体系。另外,2010—2020年,液晶电视、手机、笔记本电脑、LCD、平板电脑、LED和CIGS的铟损失量分别为201吨、94吨、68吨、53吨、43吨、50吨和0.1吨,电子废物中的铟尚未回收利用,其铟金属的损失量约1773吨。

铌

铌金属的主要产品是铌铁,全球约90%的铌金属以铌铁的状态用于生产钢铁。除钢铁以外,铌金属还应用于许多前沿技术领域,如超导磁体和医疗等。其加工产品分为以下4种类型:2020年,标准级铌铁,占铌总产量的90%;真空铌合金(如镍—铌),占铌总产量的3%;铌金属及其合金和化学品各自占铌总产量的3%。这4种产品的市场份额占比分别为22%、24%、44%、10%,分别用于石气管道、汽车、钢结构、不锈钢等领域中。真空铌合金用于生产超级合金,铌金属及合金用于生产超导体。铌化学品用于生产功能陶瓷和催化剂,其市场份额分别为60%和40%,这些产品随后被用于重型基础设施建设领域和工程领域。当产品结束服务后,绝大部分被堆存,仅3%的报废产品被回收利用,且其主要来自超铌合金的报废产品。

锗

锗主要应用在红外光学、光导纤维、催化剂、电子和太阳能等领域。2019年全球消费锗136吨,其中29%用于制造光纤,其次是红外领域(20%)、催化剂制造(17%)、电子和太阳能领域(16%),其他领域(如医药、荧光粉制备等)的占比为18%。光纤和红外产品一直是锗的主要消费领域。锗金属在太阳能的应用方向为空间太阳能,地面光伏也有所涉及,但由于成本居高不下,锗在地面光伏的应用受到限制。我国是锗金属的净出口国,2007年锗净出口量达37吨。但受国家相关政策调整影响,2007—2015年我国出口量逐年下降(从37吨减至6吨),2016年后出口量回升,并在2019年净出口量达到17吨;我国主要出口锗的中间产品,如高纯度锗锭、锗单晶、红外锗透镜等。锗产品的报废年限较高,如光纤产品和红外产品都在10年以上,太阳能电池约25年;2019年锗的社会利用存量达到450吨,年报废量9吨。

典型战略性金属可持续供给路径评估

当前,我国社会正处于深刻变革时期,战略性金属供应安全战略必须与“共同、综合、合作、可持续”的新安全观和构建人类命运共同体的治国理政方针相结合,单一矿产资源的供给能力也会对其他矿产资源的供给状况产生重要影响。因此,需要从全局出发,综合考虑各种因素,寻求战略性金属供应安全问题的最优解决方案。

锂

电动汽车产业已提升了锂金属的需求,锂的总需求预计到2100年可达到131万吨;但由于回收和循环利用能力的加强,净需求量的增长趋势将会在2100年前出现转折点。尽管如此,回收不会在短期内扭转这一趋势,净需求量将长期保持稳定增长。到2100年,锂的全球累计总需求为5260万吨,回收在降低一次资源需求方面发挥了重要作用,其减少了2650万吨的需求。在保持现有技术组合的情况下,锂的净累计需求量为2610万吨。在锂的经济可采储量保持在现有水平,且回收利用率达到100%的情景下,锂的二次资源储量将在2050年超过一次资源储量成为全球锂的主要供给来源。然而,受到电动汽车产量持续增长、动力电池报废滞后、回收率低等的影响,中长期来看锂金属仍主要依赖一次资源供给。

钴

与锂相似,钴金属的增长需求将给可持续性供给带来挑战。在保持现有技术组合的情况下,钴的总需求量到2100年可能达到100万吨;金属回收也不会在短期内扭转这一趋势,净需求量将长期保持稳定增长,到2100年将达到26万吨。需要说明的是,电池化学体系正处在快速发展变革之中,存在“无钴”化学体系快速发展的可能性。在镍钴铝三元锂电池迅速发展的情况下,钴的累积需求与储量的比率将达到112%,这预示着资源可持续供应的前景严峻。

铟

尽管当前铟产量满足需求,但中长期的可用性存在严重挑战。电子产品的生产和制造所需的铟预计2010—2050年的累积量达5643吨,而2050年电子废物中铟金属累积量为4068吨,2035年在理想化条件下达到平衡,所有铟金属都可以回收。可再生能源行业方面,即使是最保守的方案,光伏组件对铟需求量也比其他所有电子产品需求量多。与其他含铟产品不同,光伏组件的寿命较长(约25年)。因此,未来含铟报废产品将成为再生铟金属的主要来源,其中LCD屏幕和光伏组件是产生最多的含铟报废产品。

铌

铌金属的需求将保持稳定增长,主要受3个因素驱动:

1.桥梁、建筑和大型建筑项目对结构钢中的铌金属消费有较高需求;

2.铌合金在汽车制造中的广泛使用;

3.新技术和军事应用领域的发展。

当前,铌市场的年增长率为2.5%—3.0%。据估计,如果铌金属不回收,到2090年会损失约16.8万吨含铌废料,当回收率超过90%时,则只有约1.6万吨或更少的铌损失。为提高铌金属的可持续利用率,政府应优化铌金属的消费方式,通过实施全行业循环经济行动,优化铌金属的流动。

锗

红外光学产业和光纤产业促进了锗金属的消费,同时带来了供应风险。过去10年中,锗的消费量增长迅猛,预计到2050年将达到150吨,而从2030年起我国可能出现锗供应危机。即使锗产量保持在每年100吨的现有水平,目前的储备也仅能维持到2035年。同时,我国锗报废产品的回收产业链尚未成熟且规模较小,如果能实现锗报废产品的全部回收,预计2050年能回收1000吨。尽管如此,末端回收无法解决锗的短缺问题,政府企业必须从健全二次金属回收产业链、寻找锗的替代品、加大锗勘测力度三方面齐头并进,解决其可持续供给问题。

结论与建议

国内战略性金属供应仍依赖于一次资源的开采冶炼,而二次资源的循环利用有助于减轻对地下资源的开采,以及对国外进口的依赖度。因此,必须统筹布局一次资源和二次资源,盘活二次资源,形成具有可持续性的供给路径。针对不同类型战略性金属,具体政策建议如下。

开源节流,有序有度开采利用一次金属资源

考虑到锂、铟、铌3种矿产的供应风险和供给路径,和我国短缺、对外依赖度较高的战略性金属(如锂、钴),在一次金属短缺的背景下,需要继续勘测探查新的矿藏,增加更多的探明金属资源量,提高开采冶炼技术,减少金属的损失;针对我国极度短缺的铌金属,一方面需要寻找国际进口来源,另一方面迫切需要通过产品技术革命,开发解放“卡金属脖子”的新技术,降低我国短缺及对外依存度高的战略性金属的使用量,改变产业对金属需求的格局;针对我国储量丰富的锗、铟等战略性金属,应建立保护政策,有序、有度开采利用。

建立二次资源的资源量、储量精细分类分级体系,促进金属高效利用制度及相关标准的制订

建议由国家发展和改革委员会、生态环境部与自然资源部联合牵头,推进制订分类分级标准,协调治理资源,精确核算我国各类二次金属产量,明晰各类二次金属的区域分布状况,形成储量及资源量的分类分级图谱,由开发一次资源为主转为协同开发一次和二次资源为核心,实现有序有度地使用各类资源,确保我国金属供给安全。

全方位健全二次金属的区域化收集体系,促进国内资源的高效内循环

针对我国短缺、对外依赖度高的锂、钴、铟、铌战略性金属,未来我国二次资源可以逐步满足产业发展的需求,应对二次金属收集率低的问题,政府应继续深化生产者延伸责任制度,并将其覆盖全产业链体系;通过科学划分利益相关者的责任,制定相关激励性“以旧换新3.0”政策,在法律法规保障下充分收集各类废弃物,确保二次金属全部进入回收链条;升级二次金属的资源化装备技术,引导产业闭路循环的形成。

曾现来清华大学环境学院副研究员。主要研究领域:城市矿产与循环经济研究等。

耿涌上海交通大学环境科学与工程学院讲席教授。主要研究领域:循环经济与环境管理研究等。

1194

1194

0

0

举报 0

举报 0

收藏 0

收藏 0

反对 0

反对 0

点赞 0

点赞 0