一、菲律宾镍矿加征关税的产业背景

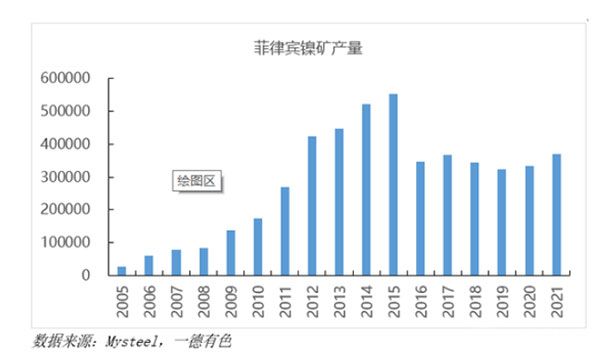

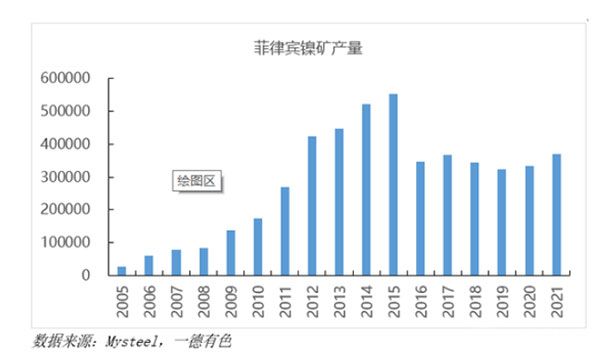

从全球范围来看,菲律宾镍矿的储量是比较丰富的,主要资源是红土镍矿,2021年数据显示菲律宾镍矿储量750万吨;2021年全球镍矿产量270万金属吨,菲律宾年产量37万金属吨,居全球第二,仅次于印尼。从菲律宾近几年的出矿情况来看,其镍矿品味在逐渐降低,同时,由于露天采矿较多,对于矿区的环境破坏较大(能源与环境署多次查处露天采矿),加之镍矿第一大生产国印尼近些年从一个纯镍矿输出国到镍铁、中间品甚至电池材料生产的成功转型的示范效果,菲律宾方面终究是要争取矿资源的利益最大化,所以效仿印尼布局镍产业高附加值产品成为较好途径(至于菲律宾在当前的镍产业发展背景下能不能有效复制印尼成功的发展路径,我们暂不做考虑)。

二、我国对菲律宾镍矿进口依存度较高

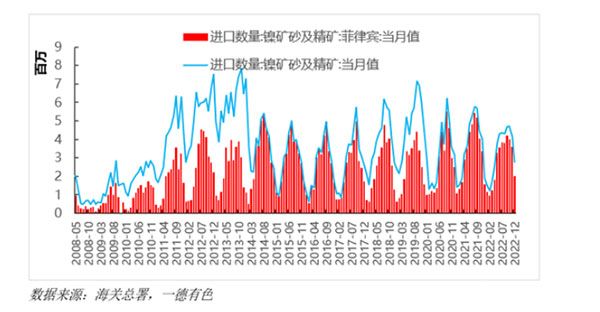

我国是镍消耗大国,随着国内新能源汽车产业的快速发展,电池材料高镍三元电池材料的布局,我国对于镍消耗的增速较大,镍消耗占比全球百分之五十以上,但我国镍矿资源并不充裕,所以进口依存度较高。2014年之前我国国内镍铁产能较高,主要消耗镍矿来自印尼和菲律宾。2014年印尼禁矿后,我国镍矿的主要来源是菲律宾,2017年印尼实行镍矿出口配额之后,镍矿进口一部分份额再次给到了印尼,但是2020年印尼再次禁矿后,菲律宾成为我国镍矿进口第一来源国。最新海关数据显示,我国2022年镍矿进口4018万实物吨,其中83%来自菲律宾。所以,菲律宾镍矿加征关税,对我国镍产业影响较大。

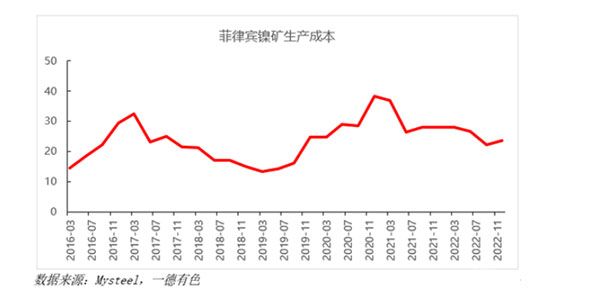

考虑到我国镍矿对于菲律宾的进口依存度可以及其他国家镍矿可替代性,对于菲律宾方面加征镍矿出口关税的政策,我国镍铁厂只能被动接受。下面我们来评估一下菲律宾加征10%的出口关税对于冶炼厂的影响。根据Mysteel数据,当前菲律宾镍矿生产成本在22-25美金上下,加征关税后,菲律宾出口成本上移2.2-2.5美金;如果成本传导价格通畅,国内CIF报价也上涨10%(以1.5品位的中镍矿为例,最新的CIF报价是72美元,加征关税后CIF报价涨至80美元上下),而当前国内镍铁冶炼镍矿成本占比45%-50%,镍铁冶炼成本上涨4.5%-5%,按照1300元的成本计算,也就意味着国内镍铁成本上移60元-65元。按照当前的国内镍铁市场成交价格看,国内镍铁厂大多会处于盈亏边界,也就是说当前的利润空间被成本挤占,相较大量回流的印尼镍铁更加失去了竞争性。所以,从产业格局来看,菲律宾加征镍矿出口关税,会加快印尼镍铁进一步替代国内镍铁的步伐。

904

904

0

0

举报 0

举报 0

收藏 0

收藏 0

反对 0

反对 0

点赞 0

点赞 0

中冶有色技术平台

中冶有色技术平台